เคล็ดลับความสำเร็จของเหล่าคนดังและนักธุรกิจระดับโลก

เคล็ดลับความสำเร็จของเหล่าคนดังและนักธุรกิจระดับโลก ความสำเร็จ…? คืออะไร ความสำเร็จ และ ความล้มเหลวเป็นเรื่องธรรมดาที่ทุกคนต้องเจอ โดย ความสำเร็จ ของแต่ละบุคคลนั้นไม่เหมือนกัน ขึ้นอยู่จุดมุ่งหมายของแต่ละคนที่ตั้งเป้าหมายไว้ ดังนั้นความสำเร็จจึงหมายถึง ความสามารถ การเอาชนะปัญหา อุปสรรค หรือแม้กระทั่งการทำงานให้บรรลุไปถึงจุดมุ่งหมายที่เราวางไว้อย่างมีประสิทธิภาพ นั้นคือความสำเร็จ การที่คนหนึ่งคนจะก้าวไปสู่การประสบความสำเร็จในชีวิตได้อย่างสง่างาม บุคคลเหล่านี้มีวิธีคิดอย่างไร มีการสร้างแรงบันดาลใจในการทำงาน ค้นหา Passion ให้ตัวเองยังไง ที่พาตัวเองมาไกลถึงระดับโลก เราไปทำความรู้จัก ผู้ทรงอิทธิพลแห่งยุค เหล่าคนที่ประสบความสำเร็จมากที่สุดในโลก กันครับ ว่าคนเหล่านี้มีวิธีคิดมีเคล็ดลับความสำเร็จอย่างไร

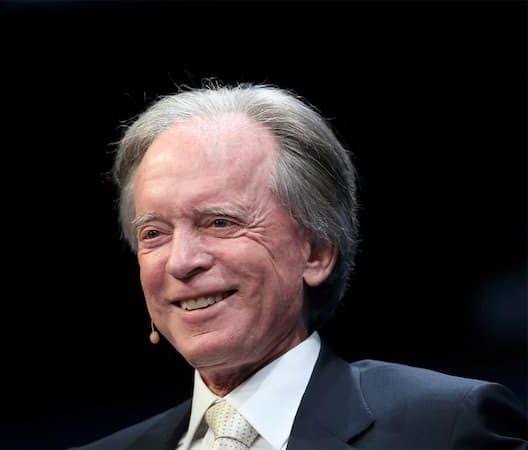

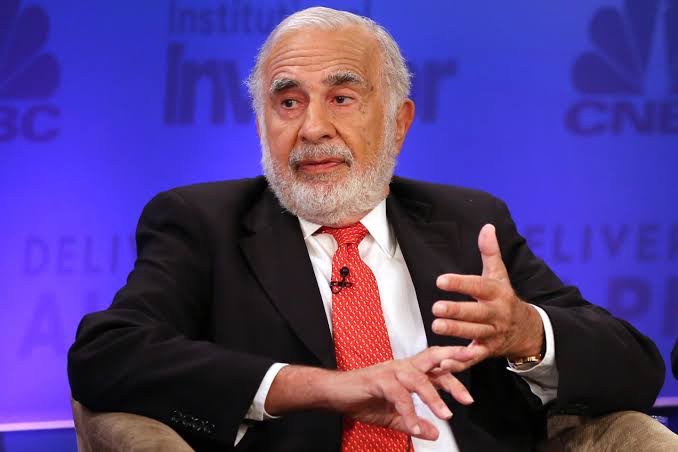

Warren Edward Buffett ( วอร์เร็น เอ็ดเวิร์ด บัฟเฟตต์ )

วอร์เรน บัฟเฟตต์ เกิดเมื่อวันที่ 30 สิงหาคม ค.ศ 1930 ที่เมือง โอมาฮา รัฐเนแบรสกา ประเทศ สหรัฐอเมริกา วอร์เรน บัฟเฟตต์ เป็น CEO ของบริษัท เบิร์กเชียร์ ฮาธาเวย์ เป็นสุดยอดนักลงทุนระดับโลก ได้รับการยกย่องว่าเป็นหนึ่งในนักลงทุนที่ประสบความสำเร็จมากที่สุดในโลก นักลงทุนที่เก่งที่สุดตลอดกาล และ เป็นผู้ที่ร่ำรวยที่สุดในโลกอันดับที่ 5 ถือครองสินทรัพย์รวม 118,000 ล้านดอลลาร์ และมีสถิติว่าเป็นผู้บริจาคเงินตลอดชีวิตให้กับการกุศลมากที่สุดในโลกจนถึงปัจจุบันด้วยเงินมูลค่า 46,100 ล้านดอลลาร์วอร์เรน บัฟเฟตต์ บอกว่า สิ่งที่ควรลงทุนมากที่สุดคือ การลงทุนในชีวิตของตัวเอง เพราะตัวเราเอง คือสินทรัพย์ที่มีค่ามากที่สุด ดังนั้นเราควรมอง ว่าอะไรคือสิ่งที่ตัวเรารักและอยากทำมากที่สุด เมื่อเรารู้แล้วก็จงลงทุนในสิ่งนั้น เพราะการลงทุนในชีวิตตัวเอง จะไม่สูญหาย ไม่สูญเปล่าแน่นอน ไม่ว่าเราทำไปไหนทำอะไรสิ่งนั้นก็จะยังคงติดตัวคุณไปตลอดและไม่มีใครจะขโมยไปจากตัวคุณได้

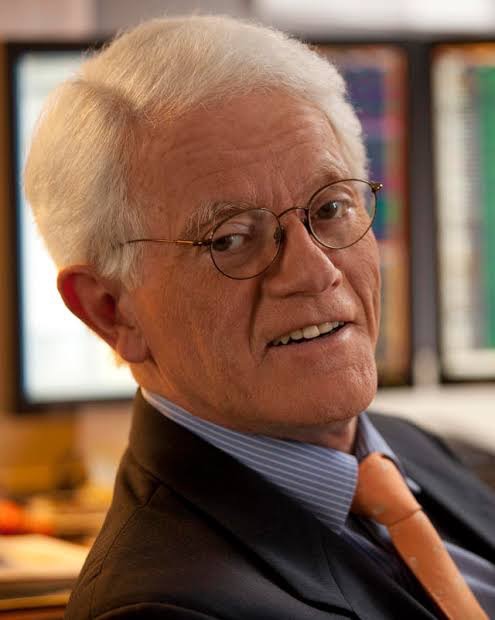

Jack Ma ( แจ๊ค หม่า )

แจ๊ค หม่า หรือ หม่ายุน เกิดวันที่ 10 กันยายน พ.ศ. 2507 ที่เมืองหางโจว ประเทศจีน ครูสอนภาษาอังกฤษที่เมืองหางโจวผู้ยากจน สู่ อภิมหาเศรษฐีอันดับสองของจีน เศรษฐีชาวจีนอันดับ 20 ต้นๆ ของโลก เจ้าของ Alibaba.comซึ่งเป็นธุรกิจอีคอมเมิร์ซอันดับต้น ๆ ของจีน และกำลังจะเสนอขายหุ้นในตลาดหุ้นนิวยอร์กอย่างหวือหวา สามารถทำให้อาลีบาบามีมูลค่าตลาดอันดับต้น ๆ ของโลก แจ๊ค หม่า มีแนวคิดที่ว่า มองให้ไกล แล้วพยายามไปให้ถึง เขาเชื่อว่า ผู้นำที่ดี ต้องเป็นคนที่มองการณ์ไกลและต้องอยู่นำหน้าคู่แข่ง 1 ก้าวเสมอ “แม้ว่าคุณจะทำผิดพลาดเป็น 100 ครั้ง หรือ 1,000 ครั้ง คุณจงอย่ายอมแพ้ เพราะความผิดหวังจะเป็นแรงผลักดัน ให้คุณต้องฝึกซ้อมให้มากยิ่งขึ้น ความล้มเหลวเป็นเรื่องปกติ กุญแจที่จะพาเราสู่ความสำเร็จ คือ การที่เราต้องรักและภูมิใจในงานของตัวเองและไม่ยอมรับคำปฏิเสธง่ายๆ

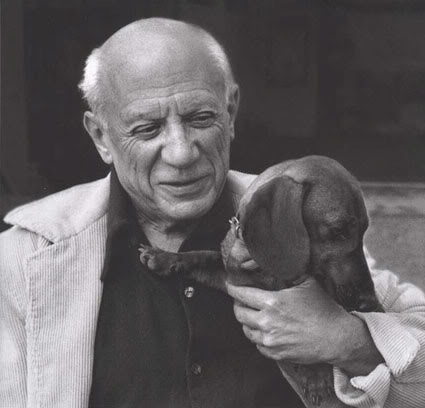

Pablo Ruiz Picasso ( ปาโบล รุยซ์ ปีกัสโซ )

ปาโบล ปิกัสโซ จิตรกรระดับโลกผู้เปี่ยมไปด้วยพรสวรรค์ทางด้านศิลปะหลากหลายสไตล์ เป็นบุคคลที่นิตยสารไทม์ยกย่องให้เป็นศิลปินที่มีพรสวรรค์ในการสร้างสรรค์มากที่สุดในคริสต์ศตวรรษที่ 20 และได้ชื่อว่าเป็นอัจฉริยะที่มีความสามารถหลากหลาย ปัจจุบันผลงานภาพวาดของเขามีมูลค่าสูงมาก อย่างภาพวาดสีน้ำมัน ชื่อ Women of Algiers มีราคาประมูลสูงถึง 179.36 ล้านดอลลาร์สหรัฐ หรือประมาณ 5,900 ล้านบาทเลยทีเดียว เป็นภาพเขียนราคาแพงที่สุดในโลกปาโบล ปิกัสโซ เกิดเมือวันที่ 25 ตุลาคม ค.ศ. 1881 ที่เมืองมาลากา ประเทศสเปน พ่อของเขาเป็นครูสอนศิลปะในมหาวิทยาลัย ปิกัสโซ บอกว่า “เขาไม่ได้วาดภาพเพื่อเงิน แต่เขาวาดภาพเพื่อยิ่งใหญ่” เขามองเป้าหมายในระยะยาวมากกว่าระยะสั้น การที่เขาไปถึงเป้าหมายได้นั้นเขาต้องมีการวางแผนและการลงมือทำอย่างสม่ำเสมอทุกวัน ซึ่งต้องใช้ความเชื่อมั่นว่าเขาทำได้ เราสามารถบรรลุเป้าหมายที่ตั้งไว้ได้ เราทุกคนทำได้

Elon Reeve Musk ( อีลอน รีฟ มัสก์ )

อีลอน มัสก์ เกิด 28 มิถุนายน ค.ศ. 1971 ประเทศแอฟริกาใต้ นักธุรกิจและนักลงทุน ผู้ก่อตั้ง SpaceX ( สเปซเอ็กซ์ ) ธุรกิจการขนส่งทางอวกาศ ซึ่งเขาประกาศไว้ว่าจะพาผู้คนไปท่องอวกาศ และไปตั้งอาณานิคมบนดาวอังคาร และ CEO ของบริษัท Tesla ( เทสลา ) บริษัทยานพาหนะไฟฟ้า ที่ได้รับความนิยมเป็นอย่างมาก สถิติตอนนี้ เรียกได้ว่า เขาเป็น มหาเศรษฐีที่ร่ำรวยที่สุดในโลก และ ล่าสุดกับตำแหน่งบุคคลแห่งปีของนิตยสารไทมส์ประจำปี 2021 ปัจจุบัน อีลอน มัสก์ มีทรัพย์สินมูลค่า 253,800 ล้านดอลลาร์ ไปดูกันว่าเวลาว่างเขาทำอะไรบ้าง เขาได้ฉายาว่าเป็น โทนี่ สตาร์ก หรือ Iron Man ในโลกจริง อีลอน มัสก์ กล่าวว่า “I think it is possible for ordinary people to choose to be extraordinary.”(ฉันคิดว่ามันเป็นไปได้สําหรับคนธรรมดาที่จะเลือกที่จะไม่ธรรมดา)ก็คือ ทุกอย่างเป็นไปได้สำหรับทุกคน ที่มีความพยายาม ถึงแม้ว่าเราไม่สามารถเลือกเกิดมารวยได้ แต่เราพยามที่จะทำพยามที่จะประสบความสำเร็จได้ นั่นไม่ใช่อุปสรรคหรือข้ออ้างที่เราจะเลือกประสบความสำเร็จในชีวิต

จุดเริ่มต้นของเส้นทางแห่งความสำเร็จในชีวิตของเรา เริ่มง่ายๆ ด้วยการตอบคำถามที่ว่า อะไร คือ สิ่งที่เราอยากทำอะไรคือสิ่งที่เราทำแล้วมีความสุข และ คิดว่าจะทำมันออกมาได้ดี นั้นแหละสิ่งแรกที่เราควรต้องเริ่มทำ กำหนดเป้าหมายให้ตัวเอง ถ้าเราไม่ได้กำหนดเป้าหมาย เราก็ไม่รู้ว่า จุดไหนคือ คำว่า “ความสำเร็จ”

Bitcoin ทำไฮใหม่ ไทย ปักธงเป็นประเทศแรกรับนักท่องเที่ยวที่ถือ Cryptocurrency

Bitcoin Cryptocurrency ทำ